- La empresa

Generic Sweden es una empresa tecnológica sueca que opera en el mercado de CPaaS o servicios de mensajes desde 1993. Generic ofrece una plataforma para los servicios de comunicación digital que pueden ser integrados en los distintos canales que las empresas utilizan para comunicarse con sus clientes.

En los últimos años, la empresa se ha centrado en este sector CPaaS, consiguiendo importantes resultados. La empresa ha creado su propia plataforma que resulta muy competitiva ya que puede ser utilizada en numerosos canales digitales y diferentes APIs.

Generic cuenta actualmente con más de 5000 clientes en el sector público y privado. Los clientes de Generic se encuentran en diferentes sectores, con principal presencia en el sector de seguridad, cuidados de la salud y logística y comercio.

- Sector y mercado

CPaaS son las siglas de Communications Platform as a Service. Se trata de una plataforma basada en la nube que permite a las empresas integrar de forma rápida y fácil capacidades de comunicación como voz, video y mensajería en sus propias aplicaciones. El mercado representa actualmente tan sólo un 15% del total del mercado de gestión y fidelización de clientes.

El mercado global de CPaaS estaba valorado en 4.54 billones de dólares en 2020, y se esperaba que alcance un valor de 26.03 billones para 2026; esto representa un crecimiento del 34.3% anual durante los próximos años. Es más, en un reciente estudio publicado por FMI, el mercado CPaaS tiene un potencial de crecimiento de alcanzar un valor de 59 billones de dólares para 2032, lo que implica un crecimiento de 25% para los próximos 10 años.

- Competencia

En el mercado local, los principales competidores de Generic Sweeden son:

| Market Cap (MM) | EV / EBITDA | Net Debt / EBITDA | ROE | |

| Vertiseit | 581.5 SEK | 15.97x | 3.44x | 3.2% |

| CAG Group | 624.2 SEK | 7.31x | -0.58x | 14.9% |

| Novotek | 673.1 SEK | 9.89x | -2.02x | 24.1% |

| Precio Fishbone | 432.2 SEK | 25.4x | -0.23x | 15.3% |

| Generic Sweeden | 657.6 SEK | 23.41x | -1.39x | 60.1% |

Viendo estos ratios, podemos decir que el principal competidor con una valoración razonable sería Novotek. Tanto Generic Sweeden como Novotek están cotizando actualmente a ratios medios de los últimos 5 años (9x para Novatek y 20x para Generic). Sin embargo, Generic presenta una conversión de ventas en FCF del 17% frente al 12% de Novotek; además, el Margen EBIT de Generic es casi el doble del de Novotek. Por lo que pensamos que el potencial de crecimiento de Generic es en estos momentos mayor que el de Novotek.

- Equipo Gestor

En Generic Sweden claramente encontramos a un equipo gestor que posee un gran porcentaje de la empresa. Hans Krantz, presidente de la empresa desde 2009 es uno de los mayores accionistas de la empresa y posee el 21.82% de la misma. El actual CEO, Jonas Jegerborn, posee el 2.45% de las acciones; esto representa aproximadamente 16MM SEK frente a los 3MMSEK que recibe de salario. Y miembros del Consejo de Administración como Fredrik Svedberg que posee el 4.64% de las acciones de la empresa. Claramente, vemos un “skin in the game” en Generic Sweden.

- Comportamiento en crisis

El sector de CPaaS es un sector en reciente crecimiento y que puede verse afectado ante una reducción de la inversión de las empresas en este segmento de su comunicación con el cliente. Como vemos, en la anterior GFC, la empresa no experimento una reducción en sus ventas, pero sí en sus beneficios operativos durante los años 2008-2009. Posteriormente, la recuperación fue espectacular en 2010 casi doblando los beneficios del 2009.

- Análisis Resultados

Generic Sweden presenta unos crecimientos de doble digito tanto en ventas como en EBIT, con márgenes expandiéndose durante los últimos años (el margen EBIT se ha duplicado en los últimos 5 años). Además, es una empresa que no tiene deuda, algo muy positivo en un entorno como el actual con perspectivas de incrementos en los costes de la deuda. Y para no tener deuda, presenta un ROE por encima del 50% y que ha ido creciendo en los últimos años.

La última publicación de resultados del Q1 de este año 2022, muestra unos buenos resultados con un crecimiento de las ventas del 19% YoY y un crecimiento del EBIT también del 10% YoY. Esto representa un margen operativo del 19.6%, manteniendo los niveles del último año.

Ha incrementado su base de clientes en más de 100 nuevos clientes en el trimestre; continúan lanzando nuevos productos y servicios que están siendo muy bien aceptados por el mercado.

- Valoración y precio objetivo

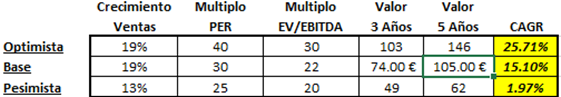

De este modo vamos a plantear tres escenarios:

Podemos observar que en ningún escenario vemos una pérdida en la inversión, ya que a estos rendimientos deberíamos añadir la rentabilidad por dividendo que otorga la empresa.

- Ventajas y Riesgos

- Cambios Tecnológicos, la integración cada vez mayor entre el sector de IT y Telecomunicaciones presenta cambios importantes en el modo de presentar y adoptar nuevas tecnologías. Esto puede ser un riesgo para muchas empresas, pero una oportunidad para empresas como Generic Sweeden que opera en ambos sectores.

- Licencia de Operador Telecomunicaciones, tiene que ser renovada periódicamente, y este año 2022 le toca la renovación ante las autoridades suecas. Esto suele ser una formalidad siempre que este en uso la licencia, pero no deja de ser un riesgo que debemos tener en cuenta.

- Mercado CPaaS, se trata de un mercado reciente en evolución. Tras el fuerte crecimiento que tuvieron los SMS y el e-mail y las comunicaciones, ahora aparece este nuevo modo de comunicar al cliente con la empresa. El potencial es enorme, pero los riesgos de aparición de una nueva tecnología deben ponerse sobre la mesa. La parte positiva es que se trata de un mercado fuertemente fragmentado en el que la consolidación está empezando a tener lugar en los últimos años en USA.

- Conclusión

Nos encontramos con una compañía pequeña que presenta unos importantes crecimientos en un mercado con buenas perspectivas de crecimiento en el futuro, que ha corregido más de un 50% su valoración en el último año y con una directiva fuertemente alineada con la evolución de los resultados.

- Un ROE por encima del 50%

- No tiene deuda

- Fuerte crecimiento orgánico.

- Unas perspectivas de rentabilidad de doble digito para los próximos años.

- Directiva con fuerte peso en el accionariado de la compañía.

- Rentabilidad por dividendo del 2-3%

- Mercado con crecimientos superiores al 30%

- Valoración algo exigente, pero en línea con el mercado en el que opera.

LINK: Ver informe completo